この記事はこんな疑問や悩みをお持ちの人に向けて書いています。

- 副業でも確定申告って必要なの??

- 確定申告って税金の知識がなくてもできる?

- 自分で確定申告をする方法を知りたい

僕は毎年2月になると大慌てで確定申告の準備をしています。

確定申告は1年間の収入と支出を計算して、所得税の額を申告する制度のことです。

何で大慌てになるのかというと、ほぼ1年間の領収書やレシートを溜め込んでいるからです。。(;´∀`)

面倒な作業になるので、確定申告をしたくないと思う人も多いものです。

ネットビジネスをしている人も収入額によっては確定申告は必須になります。

僕は簿記3級を取得して現在2級を勉強中という身ではありますが、確定申告には1週間くらいの時間はかかってしまいます。

ということで、今回はそんな複雑な確定申告について、簡単に実施できる方法をお伝えしますね。

目次

確定申告が必要か不要かの境界線は所得が20万円以上かどうか

確定申告が必要かどうか、悩むポイントですね。

「私は確定申告が必要?」と疑問に思ったら、所得が20万円以上かどうかを調べてみましょう。

【参考】国税庁サイト:No.1900?給与所得者で確定申告が必要な人

ネットビジネスの副業は、上記リンク先の【概要】の2に該当しますね。

内容は『給与所得および退職所得以外の所得の金額の合計額が20万円を超える人』。

注意点として所得となっているところです。

所得とは年収(収入)から経費を引いた金額のことです。

例:年収41万円-経費20万円=所得21万円

この場合は、所得が20万円を超えるので、確定申告が必要となります。

確定申告をどう対応するのか事前に検討しておこう

確定申告は期限があります。

もし期限を過ぎてしまうと重いペナルティが課せられるため、みんな必死に期限を守ってるんですね。

2月: 申告開始(16日~)

3月: 申告締め切り(15日)

期限は1ヶ月と短いです。

そのためネットビジネスを始めたら同時に確定申告の準備にとりかかることをオススメします。

理由は確定申告専門の言葉とかも出てくるので、理解と準備にめっちゃ時間がかかるためです。

ワイエム

ワイエム僕の場合は勉強に数ヶ月かかってしまいました

そのため確定申告をどう対応をするのか、事前に準備して考えておくようにしましょう。

なお、対策としては次の4つがあります。

確定申告の対策

- 税理士へ依頼する(費用:大)

- 知り合いに依頼をする(費用:中)

- 会計ソフトを導入する(費用:小)

- 所得を20万円以内に抑える(費用:なし)

1.の税理士へ依頼するのが間違いもなく確実ですが、利益が大きくないのに依頼するのは費用がかかりすぎてしまいます。

大きく収益をあげられるようになったら依頼する、という対応でよいでしょう。

3.ですが、収入をコントロールすることは難しいです。

所得が20万円を超えてしまう可能性もあり、対応策としては不確定すぎるでしょう。

一番ベストな方法としては、2.の知り合いに依頼をすることでしょう。分からないことは教えてもらいやすいでしょうし、めっちゃ勉強になるはず。

問題は依頼を受けてくれる人がいるかどうか、ですよね。

ということで堅実なのは3.の会計ソフトの導入になります。

会計ソフトを使用すれば、下記のようなメリットがあります。

- 日々のお金の管理をしていくだけで、必要な帳簿への記入を全て自動でやってくれるので、非常に楽である。

- e-taxに連動しており、家のインターネットから確定申告が可能となり、税務署へ行く必要がない。

- たとえ法改正が行われても、対応方法をWebで公開してくれますし、契約プランによっては電話サポートもしてくれます。

デメリットは、分からないことは自己学習で学ぶ必要があります。

そのため、それなりに時間がかかってしまうことです。

一度、確定申告をするとある程度、流れは分かるようになります。

翌年以降は、結構簡単に確定申告るようになると思います。(個人差はありますが)

僕がオススメしている青色申告のソフトはやよいの青色申告です。

もう、10年近く使っていますが、操作は簡単ですし、常にアップデートされて、最新の法体制にも対応してくれるので、重宝しています。

経費にはどんなものがある?

ネットビジネスの経費ってどんなものがあるの?と迷うかと思いますので、代表的なものを記載します。

ネットビジネスの主な経費

- パソコン購入費※基本は減価償却資産として4年の定額法で償却

- レンタルサーバー費用

- インターネット代

- ビジネスに必要な書籍の購入

上記の中で、経費として計上するには注意するものがあります。

例えば、自宅でネットビジネスをしている場合のインターネット代です。

インターネットを使っている割合が、、

家族利用50%

ネットビジネス利用50%

という場合、経費計上できるのは50%になります。

このように、利用している割合で経費を分けることを按分といいます。

しかも、按分が認められないケースもあります。

『ビジネスとしてインターネットを50%使っているので、費用を按分して経費計上します!』

と言っても、それを証明できる利用明細などの根拠がなければ、経費として認められない可能性が高いのです。

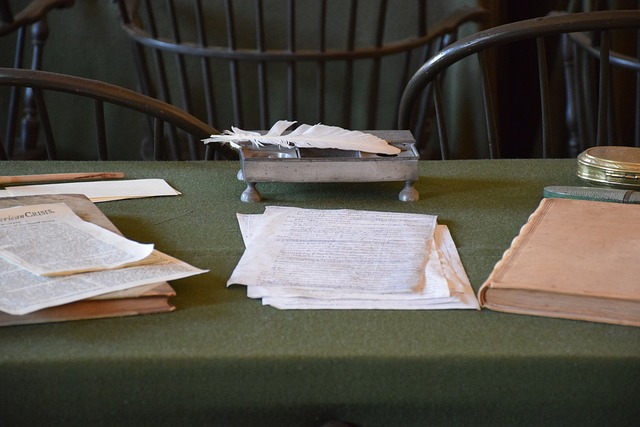

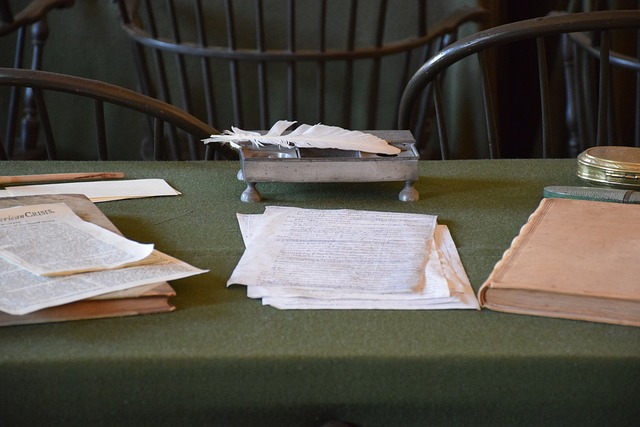

ネットビジネスの確定申告に必要な書類

ネットビジネスを開業した時は、どんな書類が必要かをお伝えします。

開業届

確定申告には2種類あります。

確定申告の種類

- 青色申告

- 白色申告

青色申告は開業届を税務署へ提出したその2ヶ月以内に青色申告承認申請書を提出することで可能となります。

この手続きをしない場合は、白色申告で確定申告をすることになります。

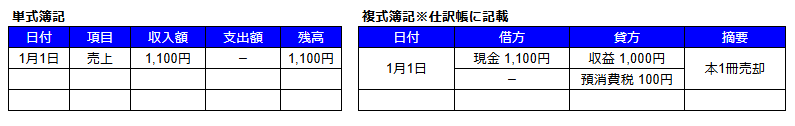

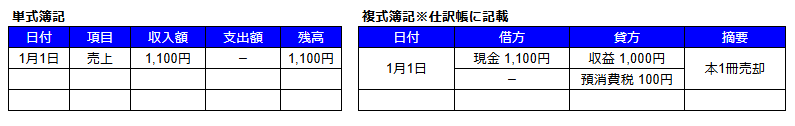

青色申告と白色申告の大きな違いは記帳の方法で、白色申告は単式簿記、青色申告は複式簿記となり、記帳の記載方法の細かさが大きな違いです。

例:現金で商品の本が1冊(税抜き価格 1,000円)が売れた という売買を、単式簿記と複式簿記で記帳すると下図のようなります。

また青色申告では上記の取引について、次の帳票にも記載が必要になります。

その他に記載が必要な帳票

- 仕訳帳※上記で記載

- 現金出納帳:現金の増減があった

- 商品有高帳帳:商品の増減があった

- 売上帳:売上があった

- 総勘定元帳:現金などの金額を集計

これら帳票を個別に手入力で作成するには、時間もかかるし何より間違いが発生します。

ですが、会計ソフトを使用すると、仕訳帳へ記帳のするだけで関係する全ての帳票に自動で反映されるので、とっても簡単で間違いもおきません。

②本人確認書類(提示、写しの提出必要)

本人確認書類としては下記が必要になります。

基本はマイナンバーカードがあれば事足ります。

本人確認書類

- マイナンバーカード

- マイナンバーカードがない場合、下記のⅰ+ⅱのいずれか

ⅰ.マイナンバー確認書類

住民票(マイナンバー記載のもの)か通知カード

ⅱ.本人確認書類

運転免許証

公的医療保険の被保険者証

パスポート

など

③その他(必要に応じて提出)

・源泉徴収票(申告書類に記載)

・金融機関の通帳(提出は不要だが、還付がある場合の振込先に必要)

④提出不要だが保存義務があるもの

・領収書やレシートなど

経費でかかった領収書やレシートは全て保存が必要

・インボイス(消費税の課税事業者の場合)

消費税の還付を受ける場合

・取引関係書類

請求書、見積書、注文書など

上記は提出は不要なのですが、電子帳簿保存法が改正されたことにより、領収書やレシートは2024年1月1日以降は電子データPDFやスマホのカメラで撮影して保存する必要があります。

また、税務署から電子データの提示を求められた場合は、すぐに提示できる状態で保存をする、という面倒くさい決まりもあります。

電子データの保存期間は青色申告をした人は7年間、白色申告をした人は5年間です。

さいごに

ネットビジネスで収入があると、確定申告をする必要があるんですよね。

急に税金のことをいわれても困惑すると思いますが、必ず対応をしなければいけません。

僕はビジネスを始めるまでは、税金の勉強なんて全くしてこなかったのですが、皆さんも同じではないでしょうか?

そんな状態ですので確定申告はハードルが高く、お金を出して税理士に依頼をするのも一つの方法です。

ですが、考え方を変えて確定申告にチャレンジしてみませんか?

ご自身のネットビジネスを今後大きくしていくなら、経理の知識は絶対に身に着けたほうが良いです。

理由は自分で稼いだお金でどれだけ税金を払わないといけないのか、どうすれば税金を減らすことができるのか、経営者として知っておきたい知識を実践で学べる機会だからです。

手始めは簡単な白色申告でも構わないです。

会計ソフトを使わずにe-taxのサイトでだけで何とかできると思います。

もし記載方法で迷ったら、税務署に聞くことも可能です。

税務署では電話や対面で丁寧に教えてくれますので、不明点や疑問点は教えてもらいましょう。※税務署は住所により管轄が異なるため、お住いの管轄の税務署に聞きましょう。

青色申告でチャレンジするなら、会計ソフトを導入すれば確定申告も怖くありません。

弥生の会計ソフトは初心者にも分かりやすい解説マニュアルもありますし、電話サポート付きプランもあるので、簿記を知らない人でも確定申告を可能にしてくれます。

こちらの記事も人気です(*´ω`*)

普通のサラリーマンがネットビジネ…

資産構築型ネットビジネス教材『伝承』レビュー|作者のikkiはどんな人? | 普通のサラリーマンがネットビ…

この記事はこんな疑問や悩みをお持ちの人に向けて書いています。 初心者がネットビジネスを始めるのに良い教材ってある? ネットビジネスのやり方を一から学びたい 『伝承…

普通のサラリーマンがネットビジネ…

【衝撃】ネットビジネスで稼げない?9割の人が失敗するたった一つの理由 | 普通のサラリーマンがネットビジ…

この記事はこんな疑問を感じてる人に向けて書いています。 ネットビジネスを頑張っていてもなかなか稼ぐことが出来ない! ネットビジネスのやり方が合っているのか間違って…

普通のサラリーマンがネットビジネ…

ネットビジネスを始めるなら!完全初心者向けWordPress簡単ガイド | 普通のサラリーマンがネットビジネスで…

この記事はこんな疑問や悩みをお持ちの人に向けて書いています。 WordPressって何?? WordPressを始めたいけど難しそうで初心者に出来るか不安 レンタルサーバーの設定が…